新NISAと共に人気となっている投資信託。投資信託の商品として人気なのが「オルカン」ことオールカントリーとアメリカ株S&P500です。

そして分散投資が重要と言われる中、この2つを満遍なく買って分散するという方法も考えることでしょう。しかし、」この2つを分散してもあまり意味がありません。

この記事ではオルカンとS&P500の中身を紐解き、なぜこの2つの投資信託では分散投資とならないのか見ていきます。

オルカンとS&P500では分散投資にならない

他の分散投資のオススメ銘柄

オルカンは6割米株?S&P500と半分以上は同じ。

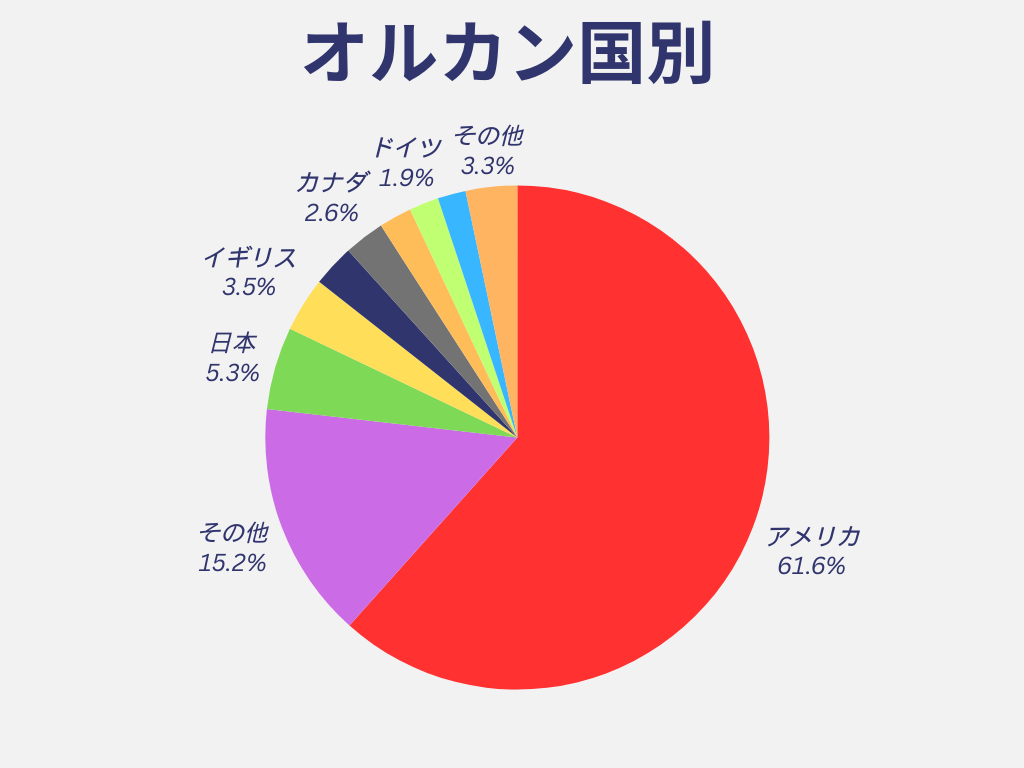

名前からして一見様々な国に満遍なく投資しているようみ見えるオールカントリーは6割は米国株へ投資しています。以下がオルカンの国別の割合です。

つまり10万円分のオルカンを買うと、6万円以上はアメリカ株へ投資されています。また、アメリカと経済的に関係が強い美本やイギリス、カナダなども多く含まれている為「アメリカを避ける」という意味でオルカンを選択するのは間違いです。

「S&P500とその他一部他の国をミックスしてみた」という雰囲気が満載の商品となっています。実際、私はオルカンは否定派ではありません。「オルカンとS&P500を混ぜる」事が良くないのではと解いています。

GDP世界一であるアメリカ、そして現在企業価値ランキング上位は殆どアメリカ系企業が独占しているので、割合としてアメリカへ投資する量が増えるのは必然的です。

「オルカン」だけに投資していれば、60%米株、5%日本株、などとなりポートフォリオは安定するでしょう。その分配当などは落ちますが、投資信託はそもそも長期的に保有する事で資産を増やす目的なので、安定で選ぶのであればオルカンも選択肢の一つとなるでしょう。

実際にオルカンとS&P500の上位10銘柄を比較してみます。

オルカン

- MICROSOFT CORP アメリカ 3.9%

- APPLE INC アメリカ 3.8%

- NVIDIA CORP アメリカ 3.7%

- AMAZON.COM INC アメリカ 2.2%

- META PLATFORMS INC-CLASS A アメリカ 1.4%

- ALPHABET INC-CL A アメリカ 1.4%

- ALPHABET INC-CL C アメリカ 1.2%

- ELI LILLY & CO アメリカ 0.9%

- TAIWAN SEMICONDUCTOR MANUFAC 台湾 0.9%

- BROADCOM INC アメリカ 0.8%

S&P500

- APPLE INC 7%

- MICROSOFT CORP 6.4%

- NVIDIA CORP 6.0%

- AMAZON.COM INC 3.5%

- META PLATFORMS INC CLASS A 2.5%

- ALPHABET INC CL-A 2.5%

- BERKSHIRE HATHAWAY INC CL-B 1.7%

- BROADCOM INC 1.6%

- ALPHABET INC CL-C 1.6%

- TESLA INC 1.5%

どちらもアメリカのGAFAMを筆頭とする巨大テック企業が上位10銘柄を締めています。

オルカンに10万円投資すると。

オルカンを10万円買うと、内6万円はアメリカへ、5000円は日本株へ投資する事になります。そして更に細分化してみると、Apple社、マイクロソフト社へ約4000円ずつ、アマゾンへ約2000円となっています。

たまに「アメリカのビックテックだけに投資したくないからオルカンにする」という方が現れますが、オルカンに投資すると必然的にアメリカのビックテックへそれなりの割合を投資している事になります。

更に分散のためにS&P500を購入すると、ポートフォリオはよりアメリカ依存が強くなり、半分S&P500、半分オルカンの場合はポートフォリオの75%以上がアメリカへの投資となります。

10万円で5万円ずつオルカンとS&P500を購入した場合、約5000円はApple社への投資となります。時価総額が高く、両方の投資信託に一定の割合含まれているAPPLE社の株で比較します。

| シチュエーション | S&P500に10万円 | オルカンに10万円 | 両方に5万円ずつ |

| アメリカ株割合 | 10万円 | 約6万円 | 約8万円 |

| APPLE社割合 | 約7000円 | 約4000円 | 約5500円 |

ここで私が言いたいのはS&P500とオルカンを「分散」として見た場合は実は大して分散になっていないんだよ、という事です。それぞれの商品の特徴と銘柄を分かった上で投資するのであれば全く問題ありません。

ポートフォリオの提案

S&P500とオルカンの両方を持とう考えているという事は少なからず「分散投資」へ興味があることでしょう。投資信託とは元々分散投資の袋詰です。そしてその袋を一つではなく沢山持つことで更にリスクを減らす事が可能となります。

S&P500+TOPIXコンボ

アメリカと日本へ分散したい場合はS&P500とTOPIXというコンボもあります。この場合全く違うインデックスを使用しているので、しっかり分散出来ます。

S&P500過去5年分のデータ

日経TOPIX過去5年分のデータ

S&P500+TOPIX+インドコンボ

上記の2つに新興国で経済成長が期待されているインドを混ぜたものです。インド株式は今後が期待されている市場で、新興国の中では比較的安定的。しかしリスクは高くなるので割合をしっかりと考えて分散が必要になります。

まとめ

投資信託商品は投資の入口としてとても魅力的な商品です。非課税となるNISAプログラムとの相性もよく、長期的な資産形成を考えるととても良い商品でしょう。投資の神様と呼ばれれているウォーレン・バフェット氏も初心者のインデックスファンドへの投資はオススメしています。

投資信託の商品を選ぶ際はしっかりとそのファンドを購入する事で「どこの国のどの会社へ投資しているのか」を把握して、自分の投資額から割合を計算してみてください。それからインデックスの今までの最大下落率を計算する事も忘れずに。

最大下落下落した際に「怖い」と思える含み損が出る場合は投資金額が大きすぎます。余裕資金で生活に影響のでない範囲で貯金代わりの選択肢として検討してみてください。

コメント